[ ママのための資産運用 はじめの一歩シリーズ ]

第5回 教育資金を資産運用で作れますか?

2017.03.29

今回は、お子様の将来の教育資金を、投資信託で運用する場合の考え方や注意点をご紹介します。

いくら準備できればひと安心?

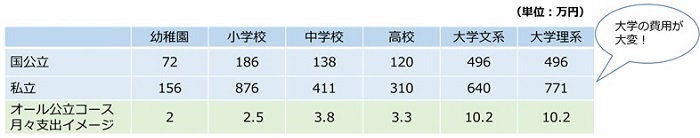

最初に考えるべきことは、「お子様大学進学までに、いくらの教育資金を準備したいか」ということです。 次の図をご覧ください。進路別にかかる教育費の金額と、通学期間中、月当たり換算のコストを計算してみました。

■ 進路別・教育費はいくらかかる?

文部科学省「子どもの学習費調査」「私立高等学校授業料等の調査結果」他より

大学までオール国公立を選択した場合、計算上の教育費負担は、幼稚園〜高校までは平均2〜4万円/月となっており、何とか月々の家計から捻出できそうです。 けれど大学の教育費は月当たり10万円超となっており、毎月の収入から全額を出すのはちょっと厳しい金額になります。

さらにお子様が2人、3人となれば、この2倍、3倍の支出を想定する必要があります。大学での教育費負担を軽減するために、 お子様が小さいうちから資金準備をしておきたいところです。目安としては、大学で国公立進学を想定するなら200万円以上、 私立大学も視野に入れるなら300万円以上が望ましいと考えられます。「高校から私立」「中学から私立」を希望する場合は、さらに計画的な教育資金準備をしたいですね。

毎月いくらを積立に回すべきか

次に、「目標金額を達成するためには、毎月いくらの積立が必要か」を考えます。

以下にお子様の年齢と運用利回り別の積立必要額をご紹介します。お子様が小さいうちからスタートするほど、 また運用を取り入れることで、積立の負担額が少なくて済みます。表を参考に、積み立てに回す金額を決めてみましょう。

■ お子様17歳時に200万円を貯めるには、月々いくらの積立が必要?

10年以内に大学進学期が来る場合の注意点

目標と積立金額が決まれば、いよいよ金融商品の選択に入ります。その際、お子様があと何年で大学進学年齢になるかによって、金融商品の選択肢が決まってきます。

お子様が既に8歳以上で、準備期間が10年未満という場合は、リスク性金融商品は慎重に検討ください。教育費は使う時期をずらせない支出なので、 もし換金希望時期の運用環境が悪くても、さらに何年も運用環境の回復を待つことが難しいためです。 また、10年未満で満期がきて確実にお金が増える保険商品は非常に少ないため、定期預金・財形・個人向け国債など、受け取り確定型の商品で検討することになります。

投資信託を活用する場合

10年以上の期間がある場合は、学資保険など保険型商品の活用と共に、投資信託を学資積み立てに取り入れることを検討してもよいですね。 ただし、リスクを取りすぎない工夫が必要です。

例えば、毎月1万円を教育費として積立運用していくのであれば、以下のような選択が考えられます。

- 5,000円は元本保証系の積立商品にし、5,000円を株式型投資信託で積立投資(価格変動リスクのある運用を50%にする)

- 1万円をバランスファンドで積立投資(分散投資効果で価格変動リスクが抑えられた投信を選ぶ)

- 1万円を外国債券型投資信託で積立投資(株式型よりは価格変動幅が一般に小さい。 ただし、最近は利回りが低下しているので、10年以上保有しても為替リスク以上の金利収入が見込めない投資対象は避けたい)

ジュニアNISAの注意点

投資信託の積立投資をするなら、2016年からスタートしたジュニアNISAを活用することをお勧めします。 お子様ごとに口座開設すれば、どのお子様の教育資金なのか明確になり、お金を色分けできます。 またお子様が高校3年生の12月末までは非課税での引き出しができないので、大学進学資金以外の使途で引き出してしまうことを防げます。

ただし、注意点としては、高3の12月以前にまとまった教育費が必要になる場合、別の方法でも資金準備をしておく必要があります。 最近はAO入試が増えています。AO合格で早く進路が決まることは、親子共にありがたいことですが、高3の10月や11月に入学金その他の支払いが発生することになります。 AO入試にも対応できるよう、ジュニアNISA・学資保険などの引き出し可能時期をチェックして、積立をスタートして頂ければ幸いです。

ゆりもとひろみ

ゆりもとFP事務所では、各種FP相談を承っております。