繰り上げ返済攻略法

ファイナンシャル・プランナー ゆりもとひろみ

繰り上げ返済には大きく2種類の方法があります。仕組みと効果を理解して使い分けると、ゆとりある生活と、希望時期までの完済両方を実現する返済戦略が取れます。

憧れのマイホームと引き換えに始まる住宅ローンの返済。落ち着いて調べると返済は75歳まで!何とかしなくちゃ!と繰り上げ返済を考え始めることになります。完済の目標はご主人様定年の60歳にしたいところですね。では、どのような方法があるでしょうか。

繰り上げ返済には「期間短縮型」と「返済額軽減型」という2種類の返済方法があります。どちらも繰り上げ返済分が元金に充当される点は同じですが、「期間短縮型」は返済期間のお尻を縮める方法で、利息の削減効果が高いという特徴があります。一方、「返済額軽減型」は、毎月の返済額を減らすタイプの繰上げ返済法でです。利息の削減効果は「期間短縮型」に及びませんし、返済期間も短くならないので、あまりメリットを感じない方も多いことと思います。ですが「将来転職やリストラで収入ダウンの可能性がある方」、「将来子供たちの教育費が家計を圧迫する恐れのある方」は、「返済額軽減型」を使った完済戦略を取ったほうがリスクを減らせる場合があります。

ここで、例を挙げて考えてみたいと思います。

ご主人様が40歳、3500万円、固定金利3%、35年ローンで借り入れ

毎月の返済額:13万4698円

5年後に500万円を繰り上げ返済・60歳時点で退職金から残債を完済すると仮定

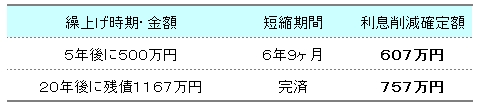

●「期間短縮型」の場合

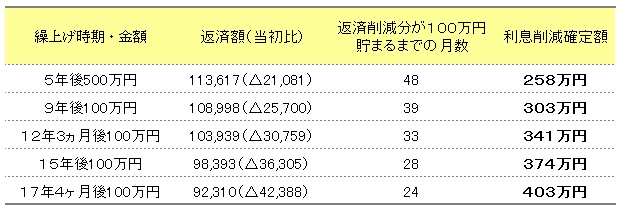

●「返済額軽減型」の場合

※繰上げによって返済に回さなく済んだお金が100万円たまるごとに、繰上げ返済を繰り返すとします。(100万円を超えた端数は無視します)

2種類の繰上げ返済シミュレーションの結果はいかがでしたでしょうか。5年目の利息削減額は349万円と大きく開いていますが、20年後の完済時には27万円の差に縮まっています。

「期間短縮型」で繰り上げ返済を急ぐあまり、教育費など支出のピークの期間に返済自体が苦しくなってしまったり、生活の余裕がなくなってしまっては残念ですね。あえて返済期間を縮めずに毎月の返済額を減らして現金貯蓄を増やし、いざというときへの備えという選択肢を持ちながら完済を目指す、という返済戦略もあるということをご紹介しました。返済までの家計支出の予測を立てた上で、使い分けていただければと思います。(注)短期固定金利や変動金利の方は、「期間短縮型」で未来の削減利息を確定していく方が賢明です。

尚、繰上げ返済ではなく、月の返済額自体を増やして返済時期を短縮する、あるいは月の返済額を減らして返済期間を延ばす、といった返済額調整法もあります。取り扱いは金融機関によって異なりますが、御興味のある方はご利用の金融機関に可能かどうか相談してみましょう。

MSNマネーコラム寄稿分を再編集